Todo sobre la declaración trimestral del IVA

Te explicamos cómo funciona eso de la declaración trimestral del IVA para que te sea fácil y sencillo presentarla.

Calcula tu resultado GRATISLa palabra que resuena en los oídos de cualquier persona tras escuchar “autónomos” es, automáticamente, declaración trimestral del IVA. Van unidas de forma incondicional y es uno de los trámites que más quebraderos de cabeza provoca a los autónomos, sean nuevos o experimentados.

Si estás pensando en hacerte autónomo te contamos qué es exactamente la declaración trimestral, todo lo que debes saber antes de presentarla y cómo hacerla paso a paso. ¡Vamos allá!

Qué es y por qué es necesario hacer la declaración trimestral del IVA

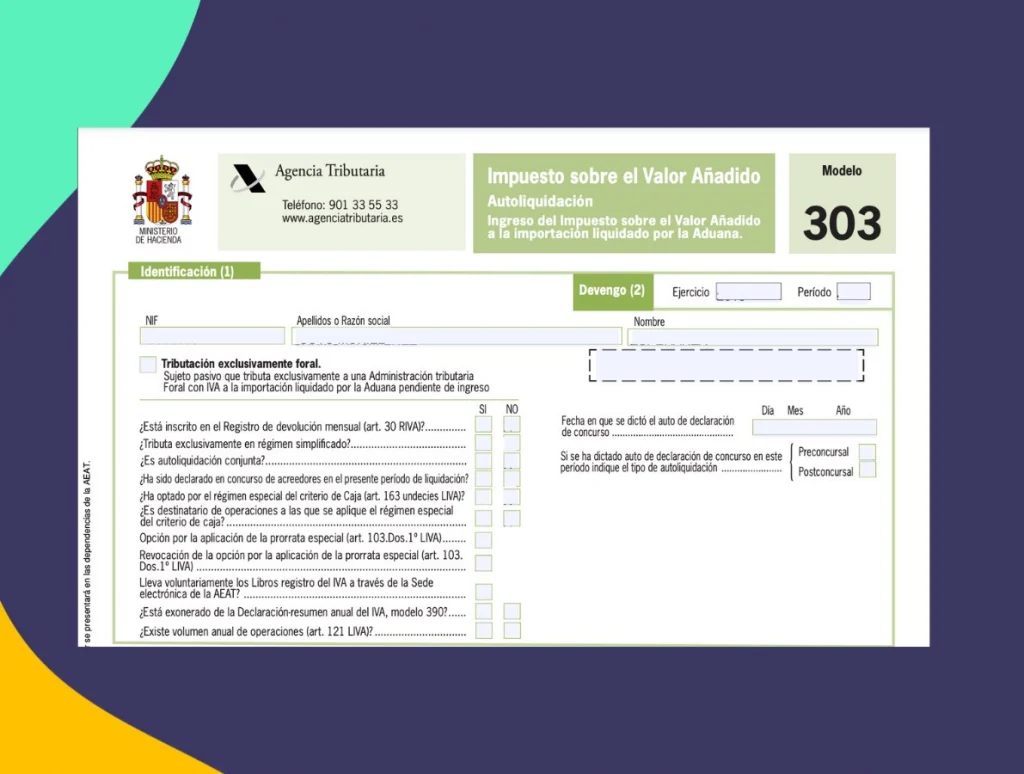

La declaración trimestral del IVA también se la conoce como el modelo 303. Es realmente un formulario donde pagarás a Hacienda de forma fraccionada el IVA de tu último trimestre.

En este modelo tienes que registrar todo el IVA repercutido en las facturas de tus ventas y el IVA soportado en las facturas de tus gastos. Y la diferencia será lo que tengas que pagar, aunque también puede salir un resultado de cero o incluso a devolver. ¿Así de fácil? Así de fácil.

Hacer la declaración trimestral del IVA es una obligación para todos los autónomos menos para aquellos cuya actividad esté exenta de IVA (como los escritores o los médicos, por poner dos ejemplos).

Y es necesario hacerla porque Hacienda así lo dice, ya que necesita comprobar que todos los autónomos están al día con el IVA, sin errores y sin posibles fraudes. No olvidemos que el IVA es algo que se devuelve o se recauda, y tendremos que estar al día si no queremos tener problemas con el fisco.

Cómo saber si debes presentarla

¿Tienes que hacerla si no has tenido actividad?

Como decíamos anteriormente, todos los autónomos tienen que presentar la declaración trimestral del IVA, salvo aquellos cuya actividad esté exenta. Pero, ¿qué pasa si estás dado de alta, tu actividad no está exenta de IVA y no has tenido actividad? Tendrás que presentarla igualmente. Hacienda también necesita saber que no has tenido actividad y así comprobar que todo está en orden. No te libras.

Fechas en las que tienes que presentarla

La declaración trimestral del IVA se presenta, como su propio nombre indica, cada 3 meses. Pero hay unos días específicos para ello. ¡Apúntatelos!

- Primer trimestre. Del 1 al 20 de abril. Aquí tendrás que presentar todo el IVA repercutido y soportado en las actividades realizadas entre enero y marzo.

- Segundo trimestre. Del 1 al 20 de julio. Para registrar todo el IVA de tus actividades entre abril y junio.

- Tercer trimestre. Del 1 al 20 de octubre. Para presentar el IVA de tus actividades entre julio y septiembre.

- Cuarto trimestre. Del 1 al 30 de enero. Para presentar el IVA de tus actividades entre octubre y diciembre.

Como consejo, si presentas el IVA trimestral online, te recomendamos hacerlo cinco días antes de la fecha límite, ya que el plazo suele reducirse.

Cómo hacer la declaración trimestral paso a paso

Todos los caminos llevan a Roma. Y en este caso, todos los trámites fiscales llevan a la sede online de la Agencia Tributaria.

- Accede a la web de la Agencia tributaria. Concretamente, a este apartado.

- Selecciona la opción que más se ajuste a tus necesidades. Si simplemente la quieres presentar online, selecciona “Modelo 303. Ejercicio 2022. Presentación y servicio de ayuda Pre303”

- Introduce tu número de DNI y su fecha de validez.

- Introduce la cl@ve PIN. Importante tener la app Cl@ve PIN a mano.

- ¡Y rellena el modelo 303! Vamos a desglosarte el modelo 303 por secciones, tal y como están representadas en el propio modelo.

Qué significa cada apartado del Modelo 303

Identificación y Devengo. Tan sencillo como poner tu nombre y tus apellidos y tu DNI. En la parte superior derecha, poner el año fiscal y el trimestre correspondientes. Además, tendrás que responder a las preguntas que te aparecen más abajo.

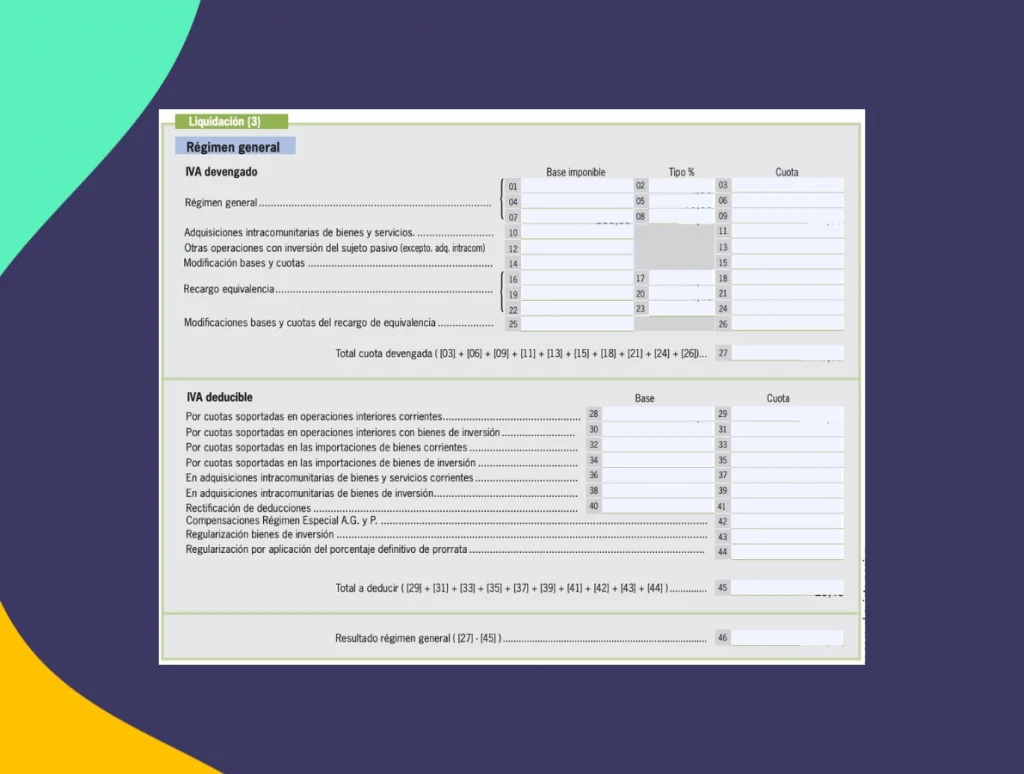

Liquidación. Aquí empieza lo complicado, ya que tendrás que introducir el IVA devengado y el deducible. En el primero, en el IVA devengado, tendrás que poner el IVA que has cobrado a tus clientes, el que aparece en todas las facturas que les has emitido. Además, tendrás que añadir en la segunda columna (Tipo %) el porcentaje de IVA que les corresponde y, por último, la cantidad de IVA ingresada (“Cuota”), aunque este último apartado se rellenará de forma automática al introducir las dos columnas anteriores. El resto de apartados corresponden a actividades menos comunes.

Si ese es tu caso, te recomendamos acudir a un experto fiscal (¡como los que tenemos nosotros!) para rellenarlo adecuadamente. En cuanto al apartado del IVA deducible, en las casilla 28 tendrás que poner la base imponible de todas las compras que hayas realizado en tu negocio y que puedas deducirte; y en la casilla 29 el IVA resultante que podrás deducirte.

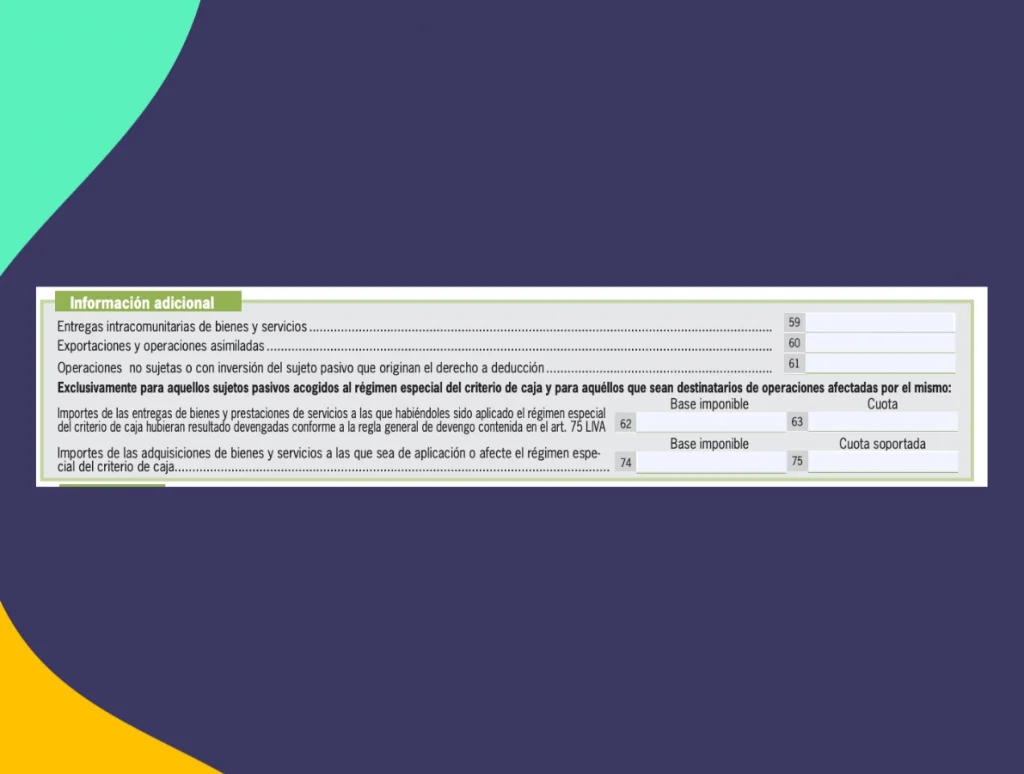

Información adicional. Es el apartado para introducir ventas en el extranjero que no tienen IVA, que tendrás que rellenar en casos muy específicos. Además, si te has acogido al criterio de caja, en las casillas 62 y 63 tendrás que introducir el importe afectado por dicho criterio, además de los gastos asociados en dicho periodo (en las casillas 74 y 75).

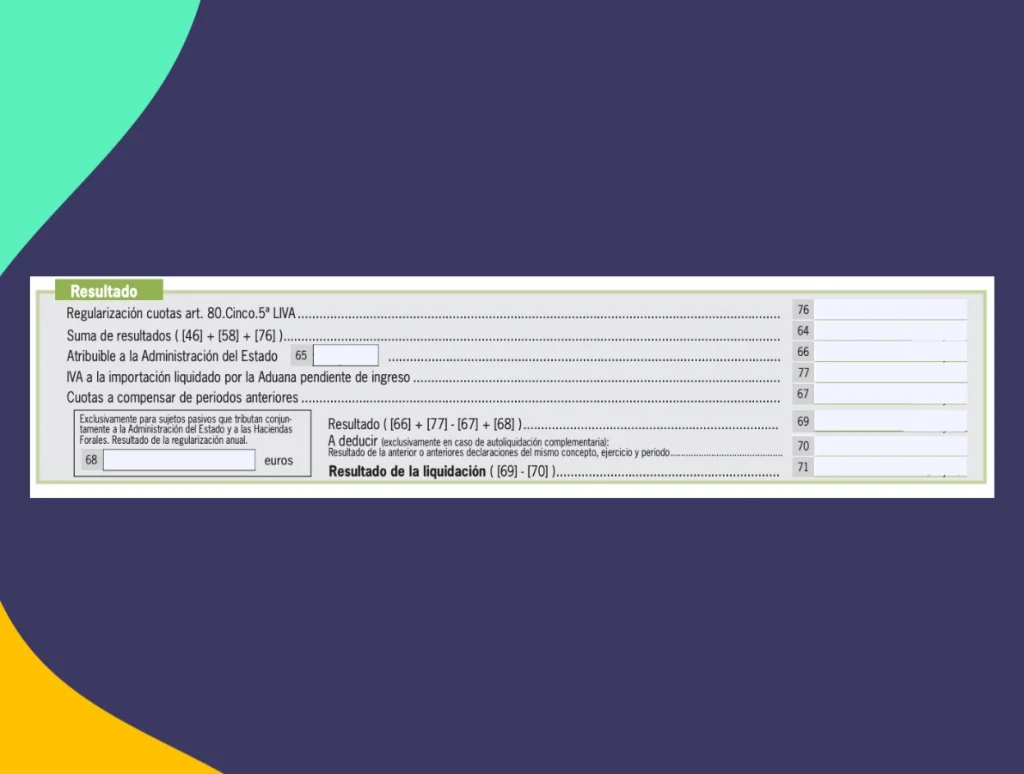

Resultado. En este apartado no es necesario que te preocupes, ya que la mayoría de las casillas se introducen de forma automática al haber rellenado los anteriores apartados. A destacar la casilla 71, que es la que te mostrará el resultado final.

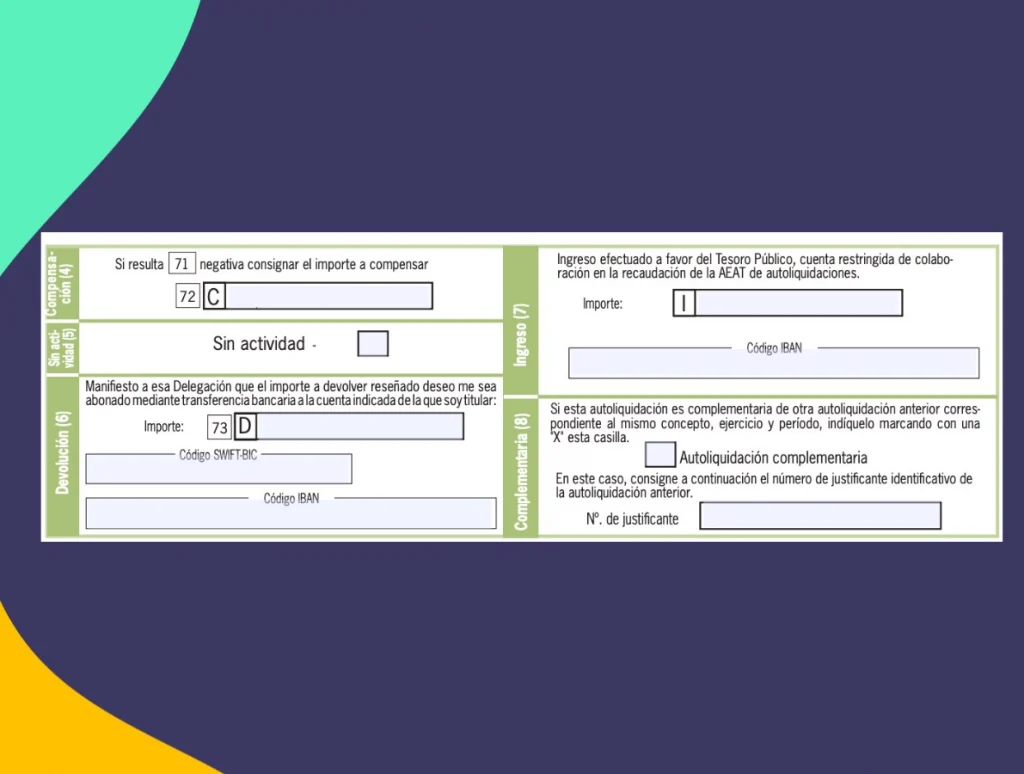

Compensación. Si la casilla 71 te ha salido en negativo, tendrás que indicarlo en este casilla. Así Hacienda, el siguiente trimestre, te compensará (de ahí el nombre de esta sección).

Sin actividad. Si no has tenido actividad, te ahorrarías tener que rellenar todas las casillas anteriores y marcar únicamente esta.

Devolución. Si estás en el cuatro trimestre y te ha salido un resultado negativo, marca este apartado para que Hacienda te lo devuelva.

Ingreso. Aquí tendrás que poner el número de cuenta para que Hacienda pueda cobrarte (o ingresarte) el IVA.

Complementaria. Si estás haciendo una declaración complementaria, tendrías que rellenar este apartado y añadir el número del justificante de la autoliquidación anterior.

Tipos de gastos que puedes deducirte

Si has leído el artículo hasta este punto, quiere decir que tienes paciencia. Además de eso, te habrás dado cuenta que una de las pocas ventajas fiscales que tienen los autónomos es el IVA deducible. Es decir, todo el IVA que puedes dejar de pagar siempre que se cumplan estas tres reglas: (1) que esté relacionado con tu actividad económica, (2) que esté justificado y (3) que esté contabilizado. De todas formas, en este artículo te contamos más. Y si quieres más información, te recomendamos descargarte nuestra guía para autónomos. Pincha aquí para ello.

Vale, ya está hecha. Ahora, ¿cómo la presento?

Una vez completado el modelo 303, tan solo te quedaría presentarlo. Si lo has hecho por la web de la Agencia Tributaria, tan solo tendrás que seguir los pasos que te indicarán…. ¡y ya estaría!

Pasa de complicaciones, pásate a TaxDown

Buscar todas las facturas, hacer cálculos y rellenar este modelo cada tres meses (además del resto de papeleos que tendrás que hacer como autónomo) es un proceso que puedes hacer por tu cuenta, ¡pero también hay gestorías que podrían ayudarte! En TaxDown disponemos de un servicio personalizado para autónomos con el que presentamos este y otros modelos por ti. Así, de lo único por lo que te tendrás que preocupar será de tu negocio, y no de si las cifras que aparecen en las casillas del modelo 303 son correctas o no. Y haremos lo posible e imposible para que pagues los impuestos justos y necesarios, ¡ni un céntimo de más!

Además, si te das de alta ahora el primer mes es totalmente gratis. Así podrás conocernos personalmente, probar nuestra herramienta y ver si realmente te compensa o no. Lo único que queremos es hacerte la vida más fácil. ¡Te esperamos!

TaxDown es más que la declaración de la renta.

Si necesitas ayuda con requerimientos, presentar fuera de plazo, Ley Beckham o 7p, ayudas de maternidad...

Regístrate ahora

Deja una respuesta